要点

亚洲金融危机之后,中国曾经出现了较长时间的通货紧缩趋势,不过当时对于这一论断,多位专家持有不同看法。本文拟回顾当时国内通缩趋势的表象、成因和政策应对思路,以期从中获得启示。

1998—2002年中国物价走势

亚洲金融危机之后,关于中国是否出现通货紧缩存在多种看法,少数人认为中国没有出现通货紧缩,另外有人认为仅出现通缩压力或者轻度通缩,也有人认为中国出现重度通缩。

各方对通货紧缩的看法不同源于定义差异。经济学界主要存在三种定义:“单一要素论”认为通货紧缩是指价格水平普遍、持续下降;“两要素论”认为通货紧缩包括价格水平和货币供应量持续下降;“三要素论”则认为通货紧缩应该包括价格水平、货币供应量和经济增长率持续下降(刘树成,1999)。

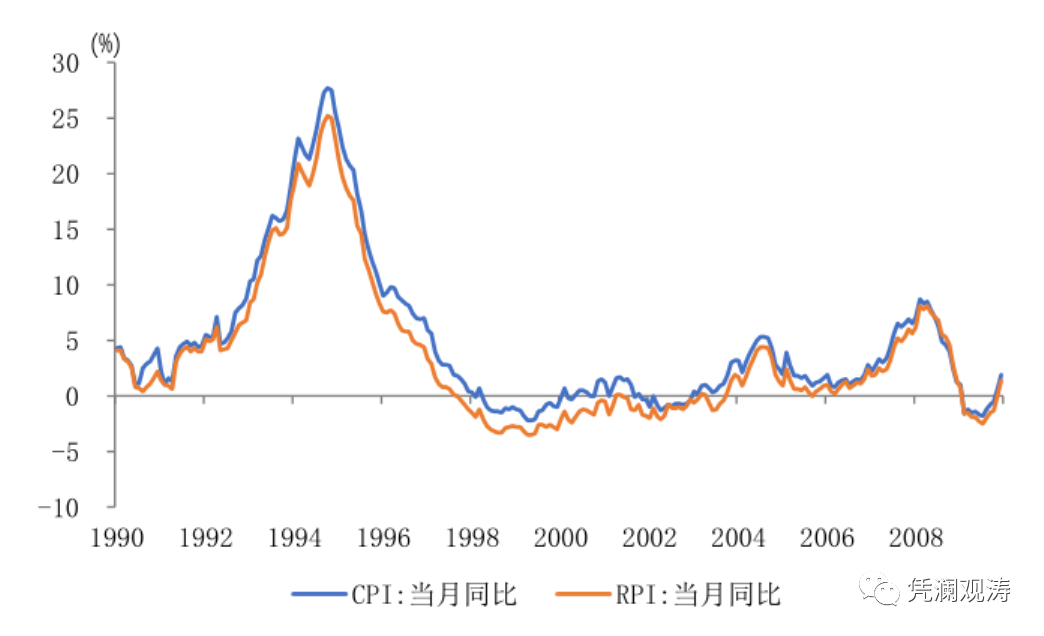

无论是否承认通货紧缩,亚洲金融危机期间,中国出现价格水平持续下行是客观事实。中国零售价格指数(RPI)和居民消费价格指数(CPI)先后自1997年10月和1998年2月开始转为负增长;2000年物价下行压力有所缓解,CPI同比增速转正,但2001年再次转为负增长。1997年10月—2003年9月,RPI有68个月同比负增长;1998年2月—2002年12月,CPI有39个月同比负增长(见图1)。1998和1999年,中国GDP平减指数连续两年为负,分别下降0.9%和1.3%,也显示当时国内出现了较为广泛的物价下行压力。后来,官方将这段历史称为通货紧缩趋势(曾培炎,1999;韩文秀,2001)。

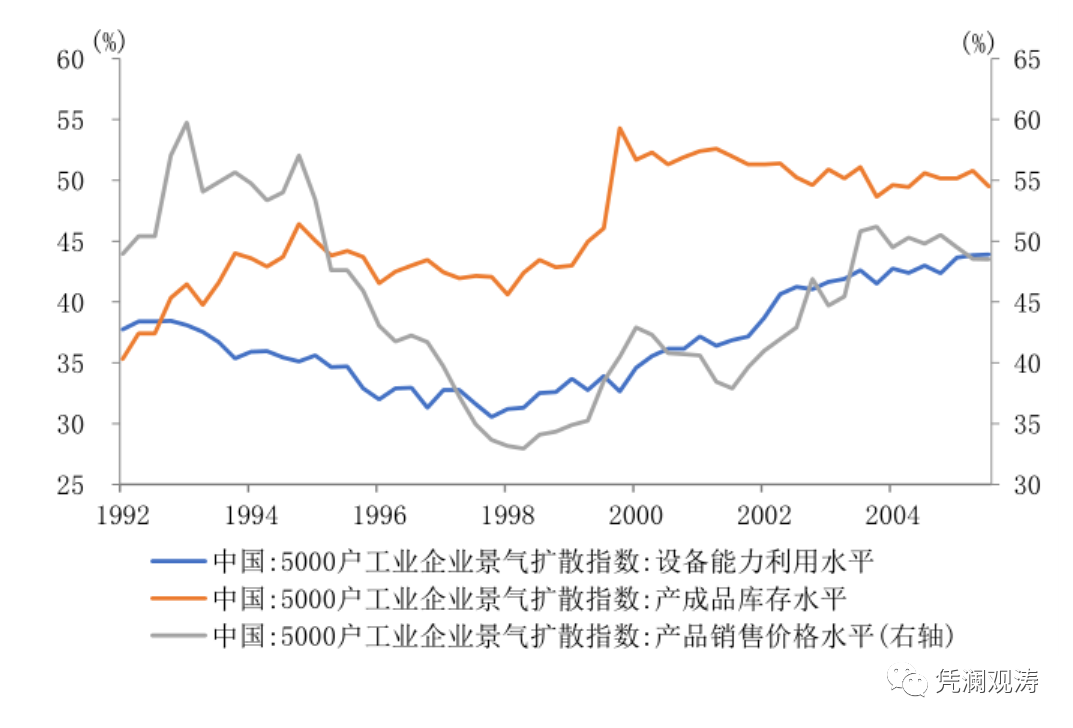

1998—2002年通货紧缩趋势的成因分析

1998—2002年针对通货紧缩趋势的应对措施

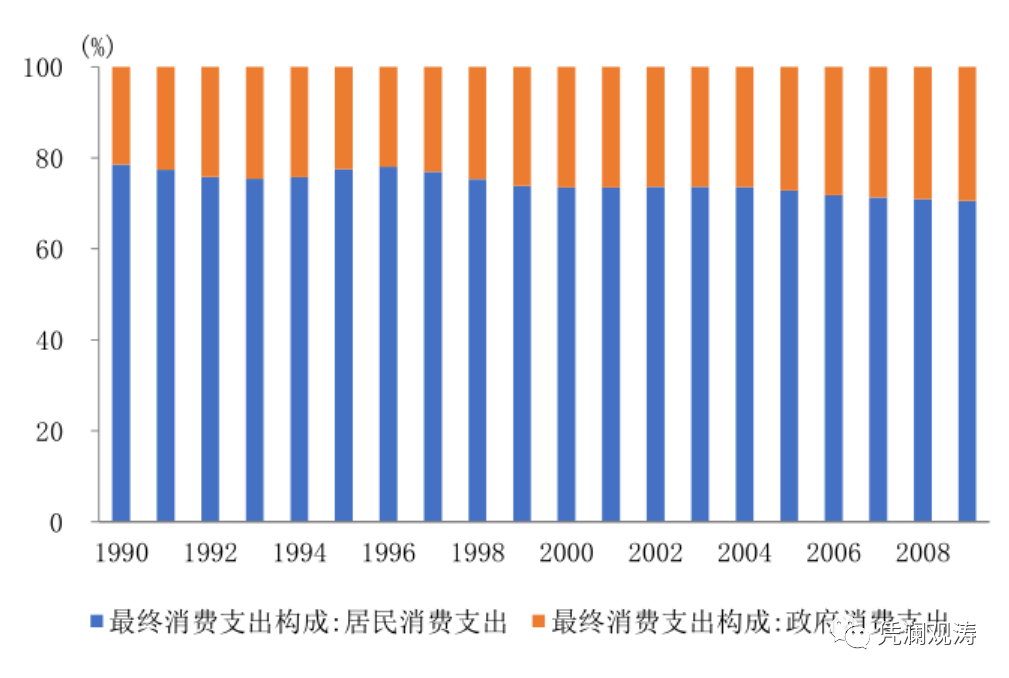

及时采取扩内需政策。1993年开始,伴随中国经济快速增长,国内通胀迅速走高。中国政府实施从紧的财政货币政策,于1995、1996年逐步将通胀从两位数降到了个位数(见图1),中国经济成功实现了“软着陆”。为巩固宏观调控的成果,坚持实施适度从紧的财政货币政策被写入了“九五”计划。然而,亚洲金融危机爆发,国内外经济形势明显恶化。1998年初十五届二中全会指出,应对亚洲金融危机最根本的是要做好我们国内的经济工作,要努力扩大内需,发挥国内市场的巨大潜力。1998年底中央经济工作会议明确提出,扩大国内需求、开拓国内市场,是我国经济发展的基本立足点和长期战略方针。为此,中国政府制定了扩大内需的宏观经济政策,居民住房建设和汽车消费成为新的经济增长点,财政货币政策也逐步转向扩张性。随着住宅商品化时代开启,住宅完成投资额和销售额快速增长,1998—2002年分别平均增长28%、29%。同期,在汽车消费贷款政策支持下,汽车销售年均增长17%。1999—2002年,最终消费支出对中国经济增长的贡献率平均为68.9%,较1994—1998年均值高出18.4个百分点。

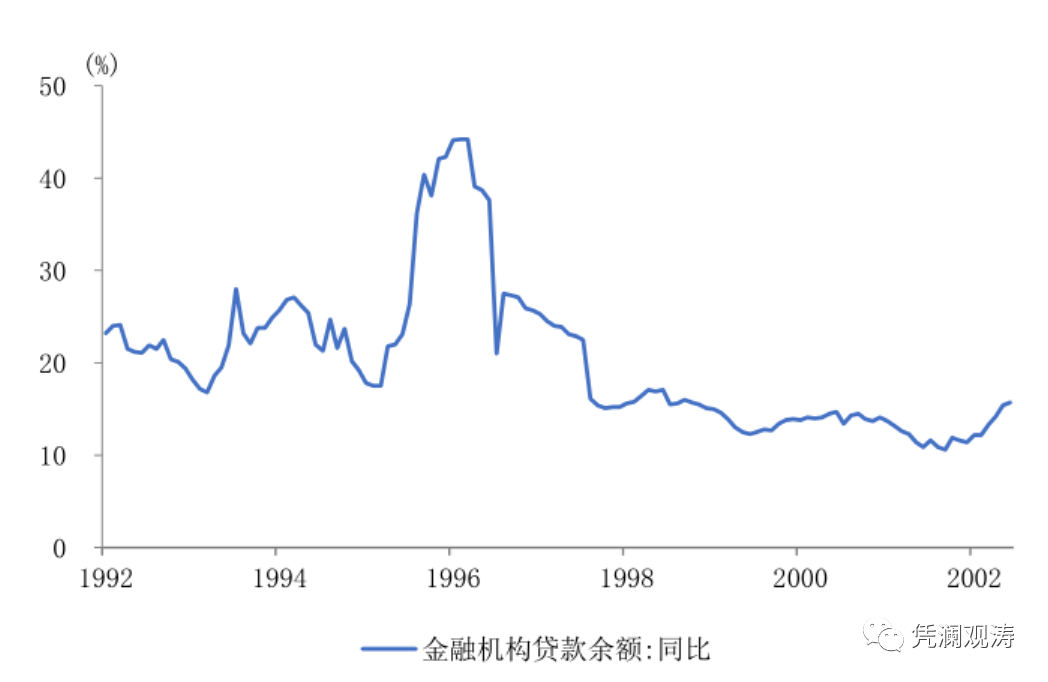

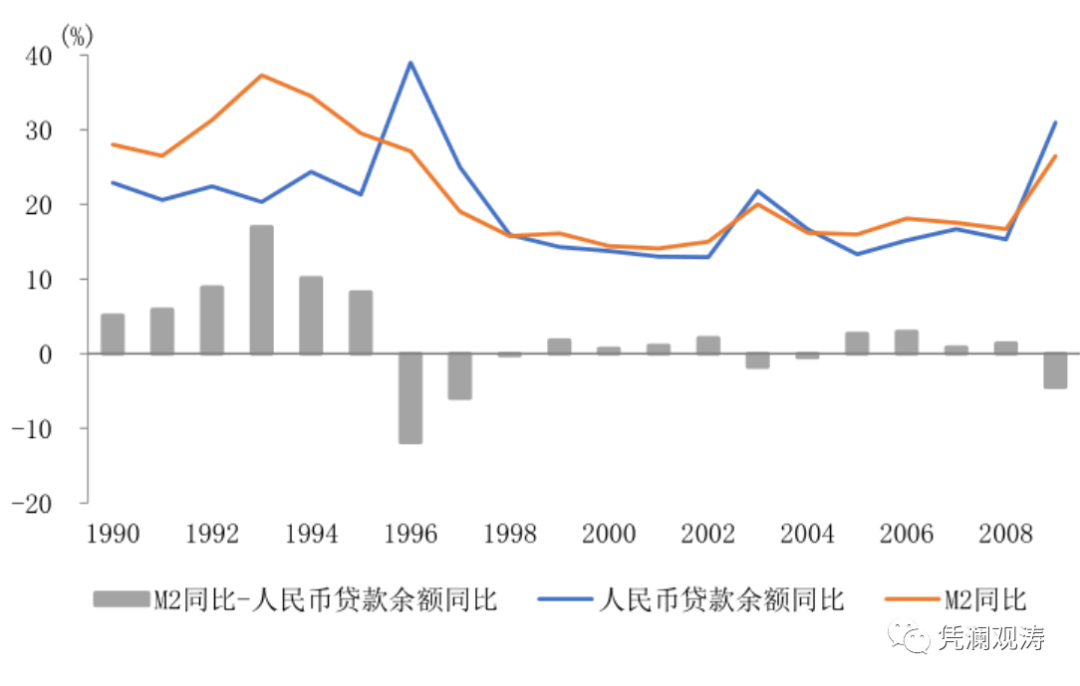

货币政策转向但效果相对有限。1996年5月开始,央行多次下调银行存贷款利率,截至2002年底,银行存款基准利率和贷款基准利率累计分别下降9个百分点、6.75个百分点。1998年,我国正式开始实施稳健的货币政策,此后两次下调法定存款准备金率,从13%降至6%,并采取了取消贷款规模控制等措施。不过,由于严监管背景下银行“惜贷”,同时债台高筑、产能过剩等问题导致企业“慎贷”,而且经济转轨背景下居民消费需求的利率弹性较低,扩张性货币政策对实体经济的刺激效果有限。1997年,广义货币供应(M2)与金融机构人民币贷款余额同比增速的月均差值为-5.7个百分点,1998—2002年分别为-0.2、+1.8、+0.7、+1.1和+2.1个百分点(见图5)。M2增速持续高于人民币贷款增速,显示宽货币向宽信用转化的渠道不畅。

推进国有企业改革,提升企业盈利能力。如前所述,企业效益低下是“通货紧缩螺旋”形成的主要原因,因此政府在实施扩张性财政货币政策的同时,还出台了一系列结构性改革措施。1997年,十五届一中全会明显指出,用三年左右时间,通过改革、改组、改造和加强管理,使大多数国有大中型亏损企业摆脱困境,大多数国有大中型骨干企业初步建立现代企业制度。2000年,国有企业改革与脱困三年目标基本实现。其中,财政政策发挥了重要作用,包括支持国有企业关闭破产、支持重点行业重组改革、推动重点行业和企业技术改革等;实行“债转股”,降低重点企业资产负债率,增强企业活力等。1998—2002年间,工业企业利润分别累计同比下降17%,增长52%、86%、8%、21%。

加强金融改革与监管。1997年11月,第一次全国金融工作会议指出,要从根本上解决金融领域存在的问题,开创金融改革和发展的新局面,必须根据社会主义市场经济发展的要求,把银行办成真正的银行,强化人民银行的金融监管职能,加快国有商业银行的商业化步伐。一方面,政府对央行管理体制实行改革,减少了地方政府对央行分支机构的干预。另一方面,加大了国有银行的改革力度,例如财政部向中、农、工、建四大行出售2700亿元特别国债,提高了四大行的资本充足率;设立四大资产管理公司,剥离处理银行不良资产等。

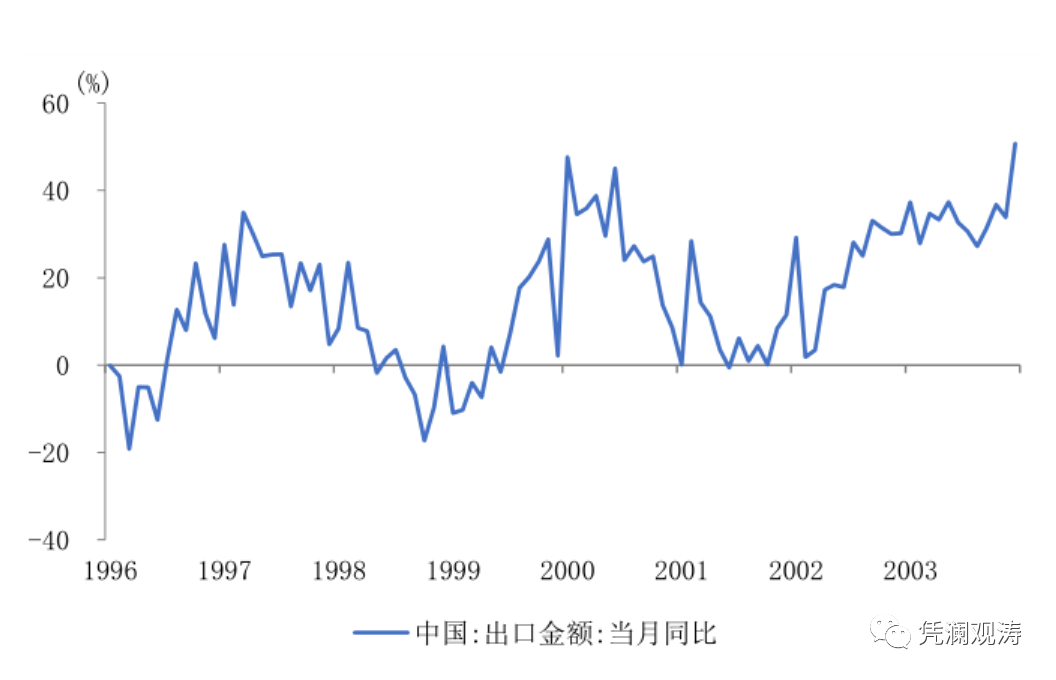

加强和改进外汇管理。亚洲金融危机爆发后,中国面临资本外流和人民币贬值压力。为了维护人民币汇率稳定,同时增加外汇储备,中国政府在坚持经常项目可兑换原则不变的同时,强化经常项目购付汇真实性审核,进一步收紧资本项下的购汇限制,加大对违法违规外汇收支行为的立法和执法力度(管涛,2021)。1998—2002年,人民币汇率基本稳定在8.28元人民币对1美元的水平,外汇储备不降反增1465亿美元。这为保持货币政策独立性创造了条件。

应对通货紧缩趋势的政策启示

一是财政政策是政策重点,但货币政策也不容忽视。在1998—2002年的通货紧缩阶段,中国宏观经济政策是以财政政策为主,在稳增长、调结构方面均发挥了重要作用。相比较而言,货币政策在应对通货膨胀问题上效果显著,然而在应对通货紧缩方面,由于面临企业效益低、债务率高,居民储蓄动机增强等结构性问题,货币政策对投资和消费的影响减弱。当然,这本身契合了蒙代尔—弗莱明模型预示的宏观政策组合,即在汇率僵化的情况下,财政政策较货币政策效果更佳。而且,这并不代表宽松货币政策没有作用,降息仍然有助于降低企业负债成本和财政政策成本,发挥政策合力,增强经济活力。

二是宏观经济政策应更具前瞻性、及时性。1997年下半年亚洲金融危机爆发,国内经济下行和通缩迹象已经显现。而1997年底中央经济工作会议要求“继续实行适度从紧的财政货币政策,抑制通货膨胀”;1998年初政府工作报告设定的宏观调控目标是“经济增长速度8%,商品零售价格涨幅控制在3%以内…实现这样的目标,就能保持高增长、低通胀的良好发展势头”。货币政策基调从1998年才开始由适度从紧转向宽松,财政政策也是从1998年下半年起由适度从紧转为积极。

三是结构性改革是解决通货紧缩的关键。虽然宽松的财政货币政策有助于支撑总需求恢复,但通货紧缩背后的微观机制问题仍然需要结构性改革政策加以解决,对症下药。从近期中国通胀指标来看,工业生产者出厂价格指数(PPI)同比增速自2022年10月以来为持续负增长,但CPI同比增速仍然为正。虽然不能据此判断中国已经进入通货紧缩阶段,但反映的仍是供给过剩和总需求不足的问题。对此,要保持战略定力和耐心,把实施扩大内需战略同深化供给侧结构性改革有机结合起来,有破有立、稳扎稳打。

四是加强预期管理。为防止出现通缩预期,1998年之后的价格下行阶段,官方并没有公开表示国内进入通货紧缩,而是强调存在通货紧缩趋势。例如,央行货币政策委员会在2000年四季度例会强调,“九五”时期,中国不仅成功地制止了通货膨胀,也积累了克服和扭转通货紧缩趋势的经验。时任央行货币政策委员会副秘书长的易纲提出了“两个特征、一个伴随”的三要素通缩理论(易纲,2002)。不过,事后易纲等(2004)也承认这个时期出现了通货紧缩。

五是中国同样适用“三元悖论”。“三元悖论”是指,开放条件下,任何经济体在货币政策独立性、资本自由流动和汇率稳定之间只能三选二。亚洲金融危机期间,在人民币不贬值的目标下,货币政策要服务于保增长,当时中国只能通过加强和改进外汇管理。近年来,央行基本退出外汇常态干预,人民币汇率进入双向波动的新常态。汇率弹性增加发挥了吸收内外部冲击减震器的作用,汇率波动未对货币政策形成掣肘,同时减轻了对资本外汇管制手段的依赖,我们要继续深化汇率市场化改革,为更好统筹发展和安全提供体制保障。

(作者管涛系中银证券全球首席经济学家)

(作者刘立品系武汉大学董辅礽经济社会发展研究院2023级博士研究生)

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司